EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль компании до вычета амортизационных затрат, уплаты процентов по долгам и выплаты прямых налогов. Часто EBITDA называют показателем «грязной прибыли». Измеряют его в деньгах (рубли, доллары, евро).

Для чего применяют

Показатель EBITDA отсутствует в бухгалтерской отчётности, однако его часто добавляют в корпоративную финансовую отчётность.

Применять EBITDA стали в 1980 годах, чтобы анализировать финансовую состоятельность компаний относительно долговых обязательств. Соотношение показателя с чистой прибылью показывает уровень кредитоспособности компании — какой объём долгов она способна обеспечить.

Графа EBITDA в рейтинге компаний

Показатель EBITDA помогает решить следующие задачи:

Сравнить компании между собой. EBITDA отражает финансовые результаты организации без учёта влияния кредитных условий, системы налогообложения и амортизации. Тем самым этот показатель смягчает различия между компаниями.

EBITDA помогает примерно оценить денежный поток организации и сравнить её с иными предприятиями аналогичной отрасли, включая международные.

Оценить объект инвестирования. Так как с помощью EBITDA можно сравнивать деятельность различных компаний в одинаковой отрасли, инвесторы используют показатель, чтобы провести первичный анализ объекта инвестирования.

Инвесторы с помощью EBITDA оценивают перспективность компании — способно ли предприятие в будущем реинвестировать капитал, масштабировать бизнес и обслуживать кредиты.

По сути EBIDTA показывает, какую сумму компания может выплатить в качестве дивидендов — то, что как раз важно инвесторам — или пустить на погашение кредитов.

Кроме того, EBITDA часто применяют в секторе M&A при оценке выкупа, слияния или поглощения одного бизнеса другим.

Оценить кредитоспособность компании. Используют показатель и в коэффициентном анализе, чтобы оценить рентабельность, платежеспособность и долговую нагрузку организаций.

Иногда рядом с EBITDA указывают EBT и EBIT:

- EBT — прибыль до уплаты налогов. EBT = EBITDA – расходы на износ и амортизацию - выплата процентов.

- EBIT — прибыль до уплаты налогов и процентов. EBIT = EBITDA – расходы на износ и амортизацию

Вместе эти три показателя применяют при международной оценке бизнеса. Однако большинство рейтинговых компаний отдают предпочтение EBITDA.

Как рассчитать

Для расчёта EBITDA нужно знать отдельные показатели без учёта НДС, например:

- размер операционной прибыли;

- затраты на оплату труда;

- налоги на транспорт, землю, имущество и подобные сборы.

Что касается методики расчёта, то для этого применяют разные формулы.

Классические формулы:

- EBITDA = чистая прибыль + налоги + процентные расходы + износ и амортизация

- EBITDA = операционная прибыль + износ и амортизация

На практике наиболее популярна следующая формула расчёта:

EBITDA = выручка – (прямые затраты + косвенные затраты) – (расходы на оплату труда + социальные налоги, взносы и сборы) – операционные налоги (за исключением НДС и налога на прибыль) + прочие доходы – прочие расходы

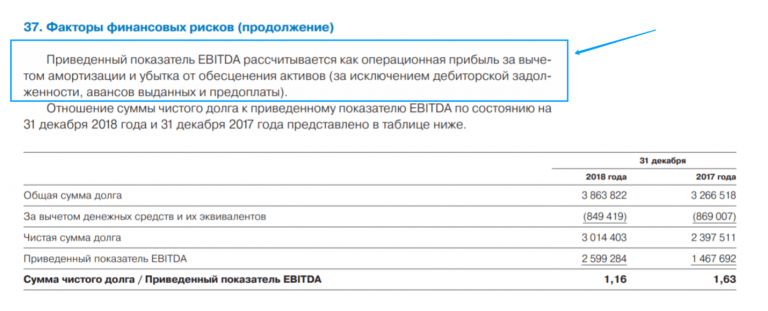

Иногда компании используют показатель «скорректированная» EBITDA, причем его трактовка у разных эмитентов может сильно отличаться. Данный показатель является модифицированной версией классического EBITDA, где из него дополнительно убирают отдельные компоненты (убытки от обесценивания различных активов, единовременные расходы и доходы чрезвычайного плана и т.д.). Скорректированная версия EBITDA не является стандартизированным финансовым показателем, подвержена манипулированию и может значительно отличаться в зависимости от компании и отрасли.

Один из наиболее простых способов манипуляции EBITDA заключается в продаже продукции контролируемым организациям. Поскольку при расчёте не учитывают денежные потоки, то получать оплату от покупателей необязательно.

Впоследствии долг может быть погашен неденежными методами. Этот способ прост, поскольку не нужно изымать из оборота денежные активы. При этом прозрачность операционной деятельности сохраняется.

Так как EBITDA не относится к унифицированным показателям, рекомендуется всегда уточнять, что именно было включено в расчёт.

Состав EBITDA в финансовой отчётности ПАО «Газпром»

Рассчитать EBITDA можно и обратным способом от чистой прибыли:

EBITDA = чистая прибыль + начисленный налог на прибыль + проценты к уплате + амортизация – налог на прибыль к возмещению – проценты к получению

Рассчитаем EBITDA от чистой прибыли. Основную часть данных можно получить из «Отчёта о финансовых результатах». Данные об амортизации — в «Пояснении к бухгалтерскому балансу».

Чистая прибыль условного ООО «Фортуна» за 2019 год составила 5 млн рублей. Налог на прибыль к уплате — 1 млн рублей. Начисленная амортизация составила 500 тыс. рублей. Проценты по полученным займам и кредитам — 800 тыс. рублей. Процентов к получению — нет. Отклонений между бухгалтерским и налоговым учетом не возникло и, следовательно, налога на прибыль к возмещению не образовалось.

Расчёт:

5 000 000 + 1 000 000 + 800 000 + 500 000 = 7 300 000 рублей

Из расчёта следует, что организация в состоянии нести годовую кредитную нагрузку в объеме до 7,3 млн рублей.

При сравнении компаний одинаковой отрасли часто применяют модернизированные показатели EBITDA. Так, для ритейла используют показатель EBITDAR. Значение корректируется на размер оплаты за арендуемые площади.

Аналогичный показатель применяют в авиационной отрасли, корректируя результат на объём выплат за самолёты, приобретённые в лизинг.

EBITDAR = EBITDA + (расходы на аренду / операционный лизинг)

Такой подход позволяет сильнее сгладить разницу в расходах между разными компаниями.

В добывающей отрасли применяют иной скорректированный показатель — EBITDAX. Здесь учитывают стоимость разработки:

EBITDAX = EBITDA + затраты на разведку

В этом случае игнорируется разница в учёте расходов. Порядок признания затрат на разведку отличается в учётных политиках добывающих компаний.

Недостатки показателя EBITDA

Сам по себе показатель EBITDA отображает только финансовый результат коммерческой деятельности. При этом не учитывают время, затраченное на получение этого результата. К примеру, выручка может представлять возврат дебиторской задолженности или быть получена за определённый период. Для расчёта EBITDA это не имеет значения.

Недостаток EBITDA — игнорирование важных бизнес-факторов. На результаты могут повлиять размеры вложений в производство, скорость оборачиваемости запасов, уровень налоговой нагрузки и другие факторы. Например, компания может иметь высокий показатель EBITDA благодаря продаже активов или крупной разовой сделке. В этом случае, полагаясь исключительно на EBITDA, легко ошибиться при оценке финансов компании.

Но основная проблема — в отсутствии единых принципов расчёта. Компании применяют разные методы и могут манипулировать показателем. Даже для одной и той же компании можно по-разному рассчитать EBITDA. При таком подходе результаты будут несопоставимы.

Также важно помнить, что EBITDA не является денежным потоком и ее рассчитывают на основе начисленных доходов и расходов. Это значит, что сам по себе показатель не отражает реальной ситуации в бизнесе. Это лишь одна из характеристик прибыли или убытка.

Теоретически EBITDA позволяет сравнивать разные компании. Лучшей считают ту, у которой показатель выше при прочих равных. Но на практике исходные расчётные данные редко бывают аналогичными. Потому EBITDA — это скорее инструмент быстрого анализа. После первичного сравнения требуется детальное изучение компании.

Тревожным сигналом является тот факт, что компания, которая в прошлом не отчитывалась о EBITDA, начинает указывать показатель в отчетах. Это может произойти, когда она взяла большой кредит или сталкивается с растущими капитальными затратами. В таких случаях хороший показатель EBITDA может отвлекать инвесторов от потенциальных проблем компании.

Отрицательное значение EBITDA указывает на убыточность на операционном уровне, то есть до вычета процентов, налогов и амортизации. Вероятно, что в будущем финансовое положение ухудшится.

Но положительный показатель вовсе не означает обратное. EBITDA не показывает инвестиции в оборотный капитал — например, в затоваривание склада или дебиторскую задолженность. А эти инвестиции могут сильно повлиять на платежеспособность организации и её денежные потоки.

Нельзя принимать управленческие и инвестиционные решения лишь на основе этого показателя. EBITDA позволяет сравнивать коммерческий успех компаний разного размера и формата. Но в аналитике использовать показатель нужно только в совокупности с другими результатами оценки.

Главные мысли